取崩し運用シミュレーション 2020年1月末

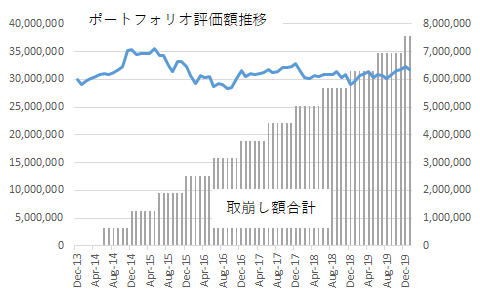

上図は 2013年末に3000万円で運用を開始、その後半年ごと(6月と12月)に63万円(税前)の取崩しをした場合のシミュレーションです(シミュレーションの前提・注意事項などはこちらをご覧ください )。

2020年1月末時点のポートフォリオの評価額は、31,768,117円、取崩し額合計は756万円、合計39,328,117円と順調な推移になっています。

「退職金運用」とか「退職金プラン」などという言葉で検索すると多くの金融機関が表示されます。退職金を受取った方の中には、このようにして退職金の運用管理を検討する方もいるかもしれません。

今月は、このような退職金プランを見る時の注意点について整理してみたいと思います。

退職金セットプランとは

例にとるのは、高金利の定期預金と投資信託のセット販売です。

預入金額の半分以上を該当の投資信託にすると定期預金の金利が高くなります。例えば2000万円を預け入れた場合、1000万円以上を該当の投資信託に、残りを定期預金にした場合には特別金利が適応される、と言うものです。ざっと見てみると定期預金の金利が6%程度になるものが多いようです。

通常の1年定期が0.01%ですからその金利の高さがとても魅力的に映るのではないでしょうか?

一見お得に見える退職金プランですがいくつか注意点があります。

特別金利の適応期間は?

特別金利が適応される期間は何か月(何年)ですか?

パンプレットなどには大きく6%と記載されていますが、実際の適応期間は3ヶ月程度の場合が多いようです。3ヶ月後からは通常金利になってしまいます。つまり年率6%は確かにその通りですが、実際には残りの9か月は、0.01%なので年間で実際に受取れる金利は、(6%×3/12) +( 0.01% × 9/12)、になります。

6%という数字だけでなく、実際に受け取れる金利はどうなのか把握して判断してください。

投資信託の手数料は?

該当の投資信託を見ると概ね購入時の手数料が2~3%程度かかるものが多いようです。優遇金利で年間に得ることができる1.8%程度よりも多いですからもらった金利以上の手数料を支払うことになります。

さらに投資信託の場合には信託報酬という年間の管理費用も必要になります。該当の投資信託を見ると概ね1.5%~1.8%程度のものが多いようです。

購入した投資信託がどのような成果を上げるかという期待は勿論ありますが、コストの面だけで見ると特別金利以上の手数料を払っていることになります。

運用の目的や取れるリスクは?

ここまでコスト面を見てきましたが一番の問題は、見た目の優遇金利を購入の判断材料にすることです。

退職金運用というのは、実はとても難しい運用になります。その理由は2つあります。

1.運用の失敗を時間で取り返すことが難しい

2.運用の失敗を収入で取り返すことが難しい

通常の運用では、大きな下落があっても回復するまで待てる時間があります。また、仮に運用で失敗したとしても収入でそれを取り返すことができます。

ところが退職金運用ではこの2つがありません。ですから、「セットでお得」のような形で投資信託を購入し、仮にそれが思うようにならない場合は取り返しがつかないことになってしまいます。

優遇金利を受けるためには、預入資産の半分以上が投資信託、などと言う基準は、金融機関の収益のそろばん勘定で、あなたにとって投資資産とキャッシュをどのような割合にするのかという大切な問題と全く関係ありません。

人の寿命が長くなったことに伴い、お金の寿命も伸ばす必要が出てきたのは間違いありません。ですからなおさら、今後の資金計画、取れるリスク(値動きの幅)、などをじっくりと検討して慎重にプランを作成・実行していきたいと思います。