商品の選び方、組合せ方はどう考えればよいか?

確定拠出年金などを利用して積立投資をする場合はもちろん、一時金の運用をする場合であっても基本的な考え方は同じです。

ここでは、商品の選び方、組合せの仕方について例を見ながら整理します。

見出し

「インデックスファンドを利用した世界分散投資」を検討する

個別企業の株式を買う、テーマ株ファンドなどを買う、のであれば目利きが必要になります。ただしそんなに詳しいわけではない、時間を掛けられない、という人は、「インデックスファンドを利用した世界分散投資」を検討してはいかがでしょうか?

キーワードは「世界分散」と「インデックスファンド」ですね。それぞれ確認していきましょう。

世界分散投資

株式投資というとまずはどこの国の株?と考える人も多いと思います。確定拠出年金の商品ラインナップなどを見ても、日本株式、海外株式、新興国株式、などエリアごとに商品分類をしている場合が多いと思います。

日本株式と海外株式とどちらが良いのだろう?とかこれからは新興国かな?などと言った予想や思惑で投資対象を決めるのではなく、国内外全部買ってしまう、というのが「世界分散投資」の考え方です。

株式投資の向う側には企業の経済活動があります。なので、各国の企業規模などを参考にして決めるのが合理的です。

世界の株式市場の規模(時価総額)でみた配分は概ね、日本株式7%:先進国株式81%:新興国株12%、になります。

世界分散投資をすることで長期的な世界経済の成長(=世界の株式会社の成長)の果実を誰でも簡単に受取ることができます。

インデックスファンド

世界中の株式会社の株式を一つづつ購入することは大変です(事実上個人では無理ですよね)。そこで利用するのが投資信託になります。

投資信託は多くの投資家の資金を集めて大きな単位にすることで、一人一人の負担を少なくしながら専門家を雇うことができます。また単位が大きくなるので沢山の種類の株を買う事ができます。

https://www.toushin.or.jp/investmenttrust/about/what/

投資信託は2つの種類に分類することができます。一つは「アクティブ型投資信託」、もう一つは「インデックス(パッシブ)型投資信託」です。

アクティブ型投資信託(アクティブファンド)

多くの投資家から集めた資金を専門家(ファンドマネージャー)が、数ある企業のなかから上がりそうな株式を選んで投資をしてくれる。

上手に選ぶことができれば、平均はもちろん他のファンドよりも高い実績を上げてくれる可能性もあります。一方選ぶのを間違えると他のファンドはもとより平均よりも低い実績になるだけでなく、不人気が続くと途中で打ち切り(償還)になってしまうこともあります。

成績の良し悪しに関わらず、専門家が手をかけて選んでくれるので一般的には手数料が高くなります。

インデックス型投資信託(インデックスファンド)

多くの投資家から集めた資金をインデックス(多くの場合は市場平均、なじみがあるところでは日経平均やNYダウ平均などがある)と同等の値動きをするように運用します。

????

わざわざ人に頼んで平均と同じってどうゆう事、と思いますよね。でも、例えば日経平均株価と同じように運用するためには少なくとも225の株式を買う必要があります。それだけでも相当な金額がかかりそうですよね。

各国のインデックスに連動するファンドを各国の世界における市場規模と同等の配分で保有することで世界経済と自分の資産を連動させることができます。

ファンドの特徴がインデックスに連動させることを目的としているのでアクティブ型投資信託よりも目利き力が無くても大丈夫です。そしてもう一つの特徴は専門家が1社1社調べたりする必要が無いので手数料がアクティブ型投資信託よりも安くなります。

インデックスファンドを使う理由

投資信託はプロが一般投資家に変わって目利きをして良い投資先を選んでくれる、という商品です。このように聞くと当然平均よりも良い成績をだすものだ、と感じますが実際のところは半分強の投資信託が平均より成績が悪い、というデータもあります。

下記は日本語版

https://japanese.spindices.com/documents/spiva/spiva-japan-year-end-2018-jpn.pdf

事前に良いファンドを選ぶのは難しいのであれば、最初から商品選びを放棄して、世界全体(=世界中の企業)の成長を待つことで成果を得る、という事を投資の目的にしたほうが将来の目的(例えば老後資金を貯めるなど)を達成する可能性が高いと考えることができます。

世界分散インデックスファンドの探し方

ここでは代表的なネット証券の一つであるSBI証券を例にとり実際に上記に該当する投資信託の探し方を見てみます(SBI証券は一例で特にお勧めする目的ではありません。各自使いやすい証券会社をご利用ください)。

トップ画面から「投信」→「全世界」と入れて検索

以下のように全世界を投資対象としてファンドが表示されます。下図は手数料を基準に並べ替えた例です。

下記は、一番上に表示されている三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)の運用レポートです。右下に資産構成が表示されています。日本、先進国、新興国を組合せて世界分散投資を行っています。

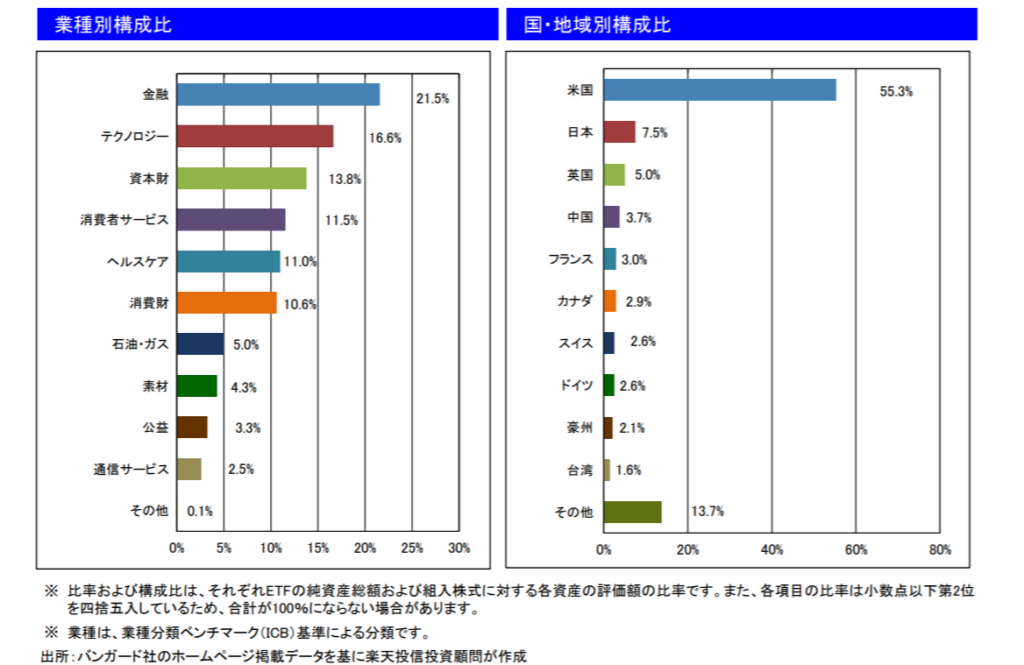

下記は、3番目の楽天-楽天・全世界株式インデックス・ファンド(愛称:楽天・バンガード・ファンド(全世界株式))での運用レポート2ページの国・地域別構成比部分の抜粋です。日本、先進国、新興国というくくりでなく世界分散投資をしています。

複数の投資信託を組み合わせて世界分散投資をする

確定拠出年金の場合には上記の例のように一つの商品で全世界の株式を投資対象とする商品が無い場合もあるかもしれません。

その場合には、利用できるラインナップの商品を組み合わせて自分で「世界分散」の組合せを作ります。

上記の三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)の運用レポート 、右下の資産配分(赤枠)に各地域の資産構成が記載されています。おそらくご自身が加入している確定拠出年金の商品ラインナップにも、「日本株式」「海外(先進国)株式」「新興国株式」はあるのではないでしょうか?

それらをこの資産構成に倣って組み合わせれば世界分散ポートフォリオが完成します。もしご加入の確定拠出年金に新興国株式のラインナップが無い場合には、その分は、海外株式で代用するか、日本株式と海外株式の両方に割り振れば良いでしょう。

債券やリートは組入れるか?

ここまで株式を中心にご覧いただきました。では、債券やリートはどうすればよいでしょうか?

長期(20年以上)でかつ積立投資を併用するような場合には当面は株式だけで良いと思います。債券は株式と異なり期待収益は小さくなりますが、その分値動きも小さくなります。あまりにも大きな値動きを避けたい場合には一部債券を組み入れても良いと思います。

まとめ

積立投資の場合も一括投資の場合も、NISAでもIDECOでも基本的な資産運用の考え方は同じです。よく「NISAに向いた」とか「初心者向けの」などとありますが、制度や投資経験に関わらず投資の方法は同じです。

数ある商品の中から自分で選んで、その選んだ結果が良かったり悪かったりするもの投資の楽しみ、醍醐味だ、という方を除いて、まずは「インデックスファンドを利用した世界分散投資」をしてはいかがでしょうか?