取崩し運用シミュレーション 2020年9月末

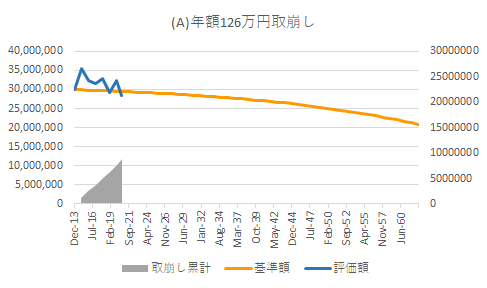

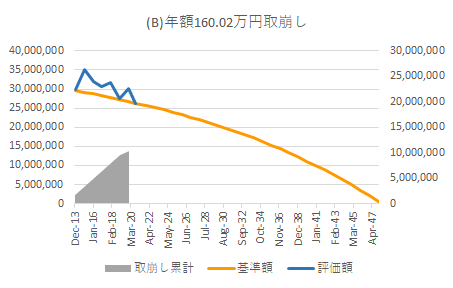

上の2つの図は 2013年末に3000万円で運用を開始、その後半年ごと(6月と12月)に(A):63万円(税前)、同じく半年ごとに(B):80.01万円、の取崩しをした場合のシミュレーションです(シミュレーションの前提・注意事項などはこちらをご覧ください )。

ポートフォリオの期待収益は4%程度なので、(A)は、元本はあまり減らないように取り崩し、(B)は35年程度で取り崩し最後はゼロになるような想定です。

2020年9月末時点での取崩し運用の現状

2013年末に3000万円でスタートした取崩し運用は以下のようになりました。

| (A)年間126万円の取り崩し | (B)年間160.02万円の取り崩し | |

| 評価額 | 28,342,816円 | 26,181,114円 |

| 取崩し総額 | 8,190,000円 | 10,401,300円 |

| 合計 | 36,532,816円 | 36,582,414円 |

(A)(B)とも概ね想定通りです。今後も時として大きな下落があり、想定ラインを下回ることがあると思いますが、貯める運用の時と同様に日々の値動きに惑わされずに継続することが大切です。

退職金運用プランの外貨預金コース???

銀行の退職金プランなどを見るといまだに、外貨預金セットプラン、などが掲載されています。

- 日本の預金金利は低い(ほぼゼロ)に対して海外の金利は高い

- 為替の変動はあっても預金なら現地通貨建てで元本保証なのでそんなにひどいことにならないだろう

- うまく円安になれば為替差益も期待できる

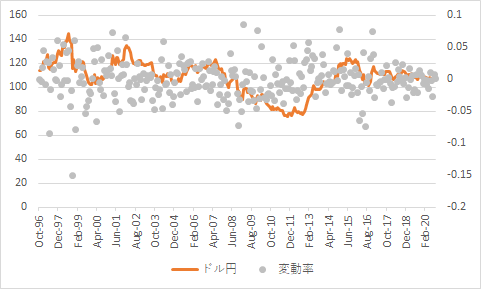

イメージではなく、しっかりと数字を把握して判断していただきたいと思います。下図は1996年10月から2020年9月までのドル/円の為替データです。オレンジの線は1ドルの為替レート、グレーの点は毎月の変動率です。

96年に114円だった為替レートは98年7月には144円まで円安ドル高になりました。その後は円高傾向が続き2011年7月には80円割れまで円高になりました。グレーの点を見ると変動率のイメージがつかめると思います。大きく動くのはたまにですが、毎月2、3%は動いていることがわかります。98年に140円でドルを買った人は現在105円なので39円、約27%のマイナスです。金利が高ければある程度の円高まで許容できますが、金利が低いと少しの円高でも金利で回復できずに円安頼みになってしまいます。

現在の米ドル外貨預金の金利は、1年もの0.25%(大手銀行)、10年米国債の利回りは、0.7%程度です。0.9%程度の為替手数料(為替手数料が1円の場合)を負担し、毎月2,3%程度の価格変動にさらしてこの程度の期待リターンでは報われないと思います。

ドル建てで元本保証、●●円の円高までなら大丈夫、といった一見わかりやすい条件をうのみにせずに本当に資産寿命を延ばすのに役立つかどうかをしっかりと判断していただきたいと思います。