取崩し運用シミュレーション 2020年7月末

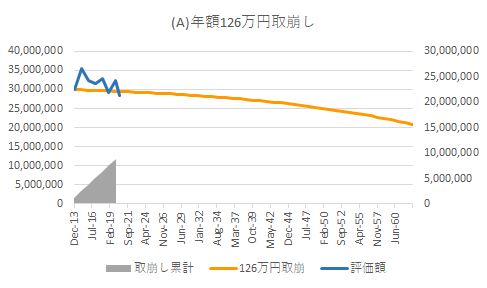

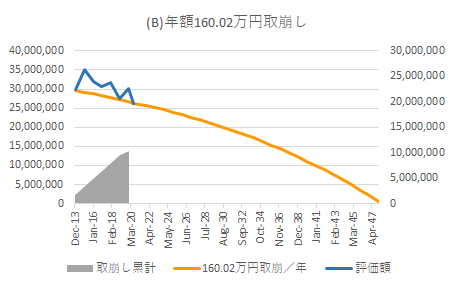

上の2つの図は 2013年末に3000万円で運用を開始、その後半年ごと(6月と12月)に(A):63万円(税前)、同じく半年ごとに(B):80.01万円、の取崩しをした場合のシミュレーションです(シミュレーションの前提・注意事項などはこちらをご覧ください )。

ポートフォリオの期待収益は4%程度なので、(A)は、元本はあまり減らないように取り崩し、(B)は35年程度で取り崩し最後はゼロになるような想定です。

2020年7月末時点での両ポートフォリオの現状

| (A)年間126万円の取り崩し | (B)年間160.02万円の取り崩し | |

| 評価額 | 28,334,251円 | 26,177,116円 |

| 取崩し総額 | 8,190,000円 | 10,401,300円 |

| 合計 | 36,524,251円 | 36,578,416円 |

コロナもやり過ごすことができ、今のところ順調といえます。

株式は思ったよりしぶとい

世界的な低金利の定着、不動産需要の減少などインカムを得るための投資機会が少なくなってくることが予想されます。その中である程度のリターンを得るとなると株式への配分を多くする必要が出てきます。

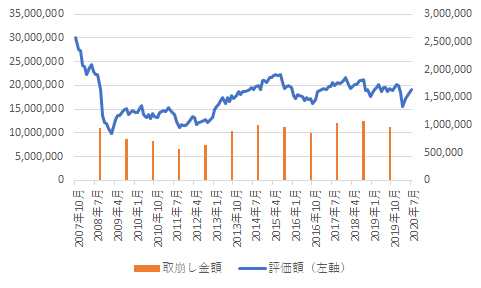

下図はリーマンショック前の高値を付けた2007年10月末に3000万円を投資。毎年9月にその時の評価額の5%を取り崩した場合どうなっていたかを表したものです。2007年10月の3000万円は翌年9月のリーマンショックにより19,062,328円に、その5%の953,116円を取崩し、さらに2009年2月末には、9,970,016円になってしまいました。その後も同様に毎年9月末の残高の5%を受け取り続けた結果、2020年7月末時点では、評価額19,150,492円、受取総額10,381,002円、になりました。評価額と受取額の合計は、29,531,494円です。

この結果をについては2つの解釈ができると思います。

- 運用をせずに単純に取り崩していったのと同額程度しか残っていない

- 運用開始後すぐに1/3になりながらも回復し、まだ運用原資が残っている

どちらが正しいということはありませんが、やはり運用をしながらの取り崩しはしておいたほうがよい、というのが私の感想です。開始直後に60%以上の下落をしましたが、その後取崩しをしながらも元に戻りました。現実的にあるデータの中で最悪の時期を選んでこの結果です。前後に少しずれていれば運用をしなかったよりもよかったわけですから、十分に取崩し運用をした価値があったといえると思います。

2013年以降は取崩しをしながらも評価額に大きな減少はありません。今後を考えると運用を継続することが資産寿命を延ばすと考えることができるのではないでしょうか。