取崩し運用シミュレーション 2020年6月末

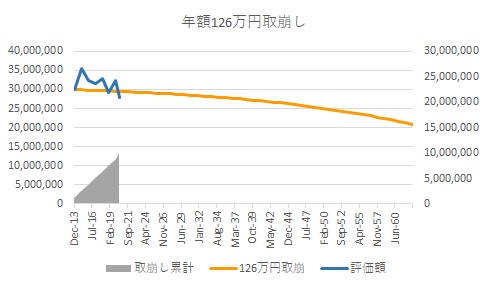

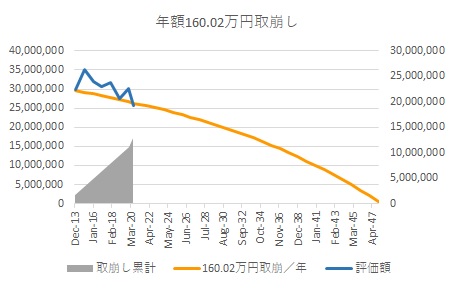

上の2つの図は 2013年末に3000万円で運用を開始、その後半年ごと(6月と12月)に(A):63万円(税前)、同じく半年ごとに(B):80.01万円、の取崩しをした場合のシミュレーションです(シミュレーションの前提・注意事項などはこちらをご覧ください )。

ポートフォリオの期待収益は4%程度なので、(A)は、元本はあまり減らないように取り崩し、(B)は35年程度で取り崩し最後はゼロになるような想定です。

2020年6月末時点での両ポートフォリオの現状

| (A)年間126万円の取り崩し | (B)年間160.02万円の取り崩し | |

| 評価額 | 27,991,184円 | 25,725,952円 |

| 取崩し総額 | 8,190,000円 | 10,401,300円 |

| 合計 | 36,181,184円 | 36,127,252円 |

こうしてみると今のところなんとかコロナも乗り切れそうなのですが、これから取崩し運用を始める場合、懸念が2つあるのでは、と考えています。

一つは債券金利の低下です。本来取崩し運用では債券やリートなどからのインカムを取崩しの原資の中心にポートフォリオを組むことが多いのですが、コロナによる金利低下で債券の利回りが急激に下がってしまいました。下図は15年間の米国10年国債の利回りの推移です。

2006年には5%程度あった米国10年国債の利回りは、リーマンショック後の2012年には2%割れまで低下、その後米国景気の回復から2018年には3%程度まで上昇しました。ところがコロナショックにより0.7%程度まで低下しました。現状の利回りでは債券を購入しても十分なインカムを得ることが困難です。

2つ目の懸念はリートについてどのように考えるか、です。リートは不動産の家賃をインカムとして受け取るのを目的としたアセットクラスですが、テレワークの進展など今後のオフィスの在り方がどうなるか注意が必要だと思います。

富士通、3年で国内オフィス面積半減 在宅勤務前提に(日本経済新聞 2020/7/3)

Facebook 社員の半数、「コロナ後」も在宅勤務(日本経済新聞 2020/5/22)

日立が「半分在宅」を新常態に NTTグループも追随(日経ビジネス 2020/6/3)

伊藤忠、原則出社に コロナ対応 日立は在宅勤務継続(日本経済新聞 2020/6/19)

グーグルは完全なリモートワークにならない可能性–ピチャイCEO(CNET JAPAN 2020/5/25)

オフィスをどうしていくかは各社様々なようです。いずれにしても不動産価格や賃貸料の水準などは今後変わってくる可能性もあるとみていたほうが良いかもしれません。

このように債券、リートからのインカムから多くが期待できなくなると株式の比率を上げ、値動きを受け入れながら取り崩しをしていくことを今まで以上に受け入れる必要が出てくるかもしれません。