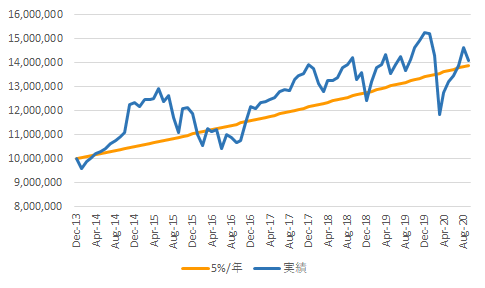

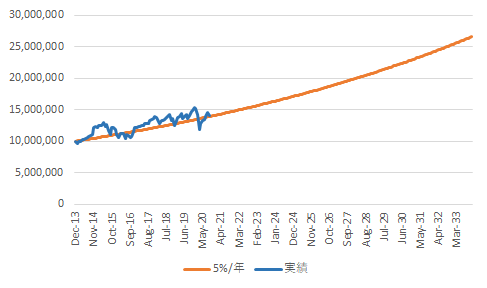

一括投資シミュレーション 2020年9月末

2013年12月末の1000万円を一括投資した場合のシミュレーションです(シミュレーションの前提条件・注意事項はこちらをご覧ください)。オレンジのラインはポートフォリオの想定利回り(5%)、青のラインはポートフォリオの実績値を表しています。

ポートフォリオはやや値下がりしました

2013年末に投資した1000万円は2020年9月末時点で14,068,991円、前月比マイナス548,459円、-3.75%とやや下落しました。5%の想定値とほぼ同額になっています。

9月2日にコロナ後の高値を付けた後、米国ハイテク株を中心に下落しました。今後も米国大統領選挙、米中関係、コロナの状況、などによりマーケットは再度調整することもあると思いますが、長期のポートフォリオ運用では、短期の値動きに惑わされずに維持継続することが成果につながると考えています。

ポートフォリオを構成している各アセットクラスごとのファンドの騰落率は以下になります

世界株式:-4.02%

先進国債券(日本除く):0.46%

ハイイールド債券:-1.85%

新興国債券:-2.42%

グローバルリート:-4.15%

値動きの特徴を整理する

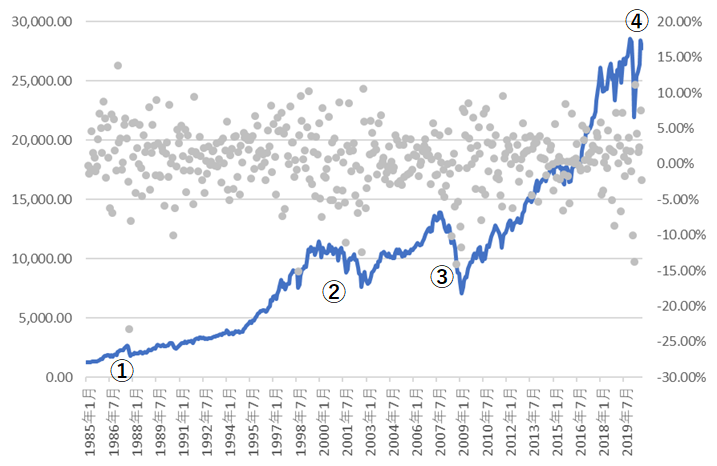

株式市場は日々値動きをしていますが、どのような特徴があるのかを見てみたいと思います。

下図はのNYダウ平均のグラフです(1985年1月ー2020年9月)。青の線(左軸)は値動きの推移です。1985年1月に1286ドルだったダウ平均は、①ブラックマンデー、②ITバブル崩壊、同時多発テロ、イラク戦争、③リーマンショック、④コロナショック、など何回かの暴落を経て、2020年9月末時点で27781ドルになりました。グレーの点(右軸)はその月の月間騰落率を表しています。①ブラックマンデーがあった月はマイナス23%、③リーマンショックの時は10%前後の下落が続けておこっていたことがわかります。

データの数を数えてみると以下のようになります。

| 10%以上の上昇 | 6回 | 1.4% |

| 5%以上10%未満の上昇 | 65回 | 15% |

| マイナス5%以上5%未満 | 314回 | 73% |

| -5%以上ー10%未満の下落 | 33回 | 7% |

| ~-10%以上の下落 | 10回 | 2.3% |

428回中、10%以上の大幅な下落は10回(2.3%)、5%以上~10%のやや大きな下落は33回(7%)です。実際には大きな下落は同じ時期に続けて起こるので、グラフを見てわかる通り、10年に1度程度10%以上の大幅な下落がおこり、年に1度程度、5%以上のやや大きな下落が起こっています。

なぜこのようなサイクルになっているのかはわかりませんが、「強気相場は悲観の中で生まれ、懐疑の中で育ち、楽観の中で成熟し、陶酔の中で消えていく」というジョン・テンプルトン有名な言葉があるように、人々がマーケットでお金を殖やすことで起こる「欲」や「恐怖」の感情がちょうどこのようなサイクルになっているのかもしれません。

投資方針を明確にする

投資で成果を得る方法は2つあります。

- 今後の値動きの方向を予想してより良いマーケット、商品に動かしていく方法

- 値動きを受け入れて、企業・マーケットの成長の果実を受け取れるようになるのを待つ方法

ご案内しているポートフォリオ運用は2の方法です。

日々マーケットは様々なニュースによって動いています。ポートフォリオ運用で成果を得るためには、値動きを解説するニュースに惑わされずに、そもそも株式市場は値動きがあり、時として大きな値動きがあること、そしてその値動きを受け入れて長期継続すると企業の成長の成果を得ることができること、を理解して、継続することが大切だと考えています。