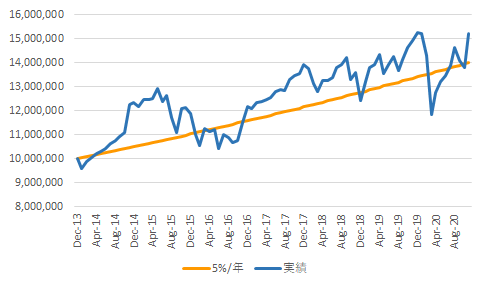

一括投資シミュレーション 2020年12月末

2013年12月末の1000万円を一括投資した場合のシミュレーションです(シミュレーションの前提条件・注意事項はこちらをご覧ください)。オレンジのラインはポートフォリオの想定利回り(5%)、青のラインはポートフォリオの実績値を表しています。

ポートフォリオは堅調に推移しました

2013年末に投資した1000万円は2020年12月末時点で15,564,975円、前月比プラス359,646円、プラス2.37%と堅調に推移しました。5%の想定値に対しては、プラス10.62%と大幅に上回っています。

ポートフォリオを構成している各アセットクラスごとのファンドの月間の騰落率は以下になりました。

世界株式:2.80%

ハイイールド債券:1.31%

新興国債券:2.66%

グローバルリート:1.13%

「実体経済と株価の乖離」が言われていますが、今後は金融緩和、財政出動、経済対策、などが実際の経済活動にどう結びついていくかが注目されます。

長期投資の「長期」の期間とは?

「長期投資が大切」、と当たり前のように言われますが、「長期」とはどの程度の期間を言うのでしょうか?

こちらはある証券会社の口座開設用紙です。この証券会社では3年以上を長期としているようですが、感覚的には少し短い印象です。

では10年なら長期でしょうか?

長期投資をするのは、解約時に元本割れになることを避けるためだと思います。そうであれば過去どの程度の期間投資を継続していればよかったか確認することで、その目安を知ることができます。

1998年から国内で販売されている外国株インデックスファンドのデータを使って検討したいと思います。以下ファンドの概要です。

- ベンチマーク:MSCIコクサイ

- 信託報酬:税抜0.95%

古いインデックスファンドで今と比べると信託報酬は高め、ベンチマークに対するパフォーマンスも劣後しています。

見立て力があまり必要ないインデックスファンド、しかもパフォーマンスもそれほど良くないファンドデータなので、保守的に投資の成果を検討することができます。

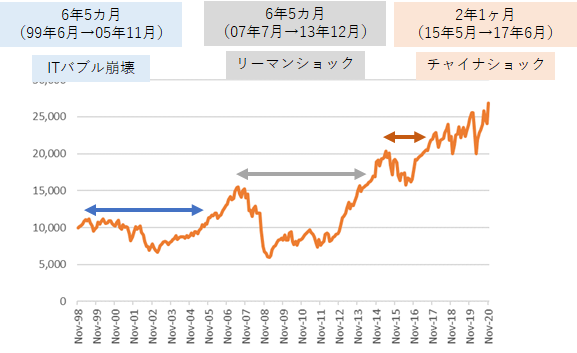

高値の回復までの期間は?

下図はこのファンドの設定来の値動きと大幅下落時の回復期間です。コロナショックを除き、この23年間で20%を超える下落は3回ありました。ITバブル崩壊とリーマンショックは偶然同じぐらいの期間で高値を回復、チャイナショックは2年程度で回復しました。

こうしてみると、少なくともここ20年は、暴落前の高値で買っても6,7年の期間を我慢すれば元本割れは回避できたことになります。逆に言えば、まとまった資金を解約する時期が6,7年以内にあるのであれば株式比率を少なくする等のポートフォリオの見直しが必要、ということになります。

反対にまとまった資金が必要ではなく少しづつ取り崩していく場合には見直しは不要と考えて良いと思います(下記記事参照)。

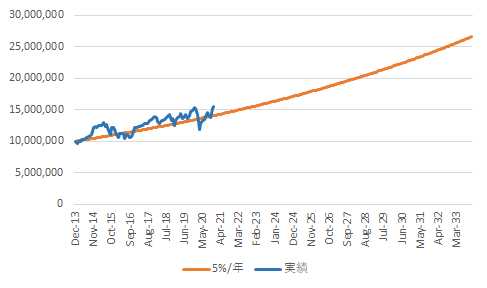

期間別運用シミュレーションを見る

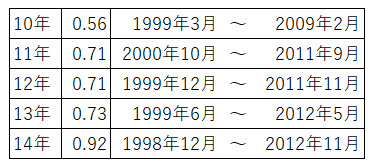

上記では暴落前の高値が回復するまでの期間を見てみましたが、実際の投資では回復後の高値が解約時期になるとは限りません。6,7年以上保有しても元本割れになるケースもあります。例えば、ITバブル崩壊直前に運用開始、リーマンショック直後に解約をするようなケースでは、10年経過後も元本割れをしています。

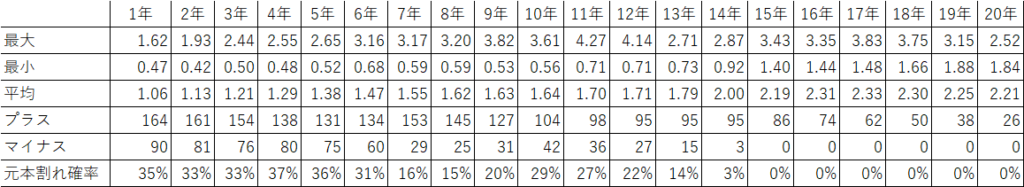

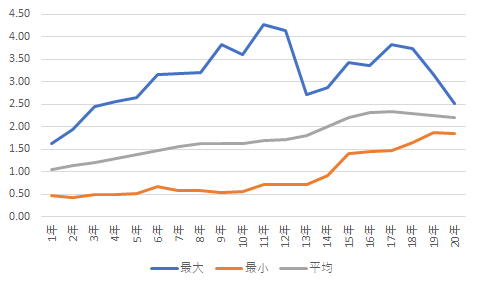

下図表は、1998年12月から2020年11月まで間の投資期間別のパフォーマンスの幅を表したものです。例えば5年は、2000年1月~2004年12月までの5年、2000年2月~2005年1月までの5年、のようにスタート時期を1か月づつずらしてシミュレーションをしています。

表の1年のところを見ると、この期間最高の1年に当たったケースでは、1年で1.62倍に、一方、最低の1年のケースでは、0.47倍、平均は1.06倍、254ケース中元本割れをしたのは90回でした。7年のところと14年のところで元本割れ率が下がっているように見えます。

6,7年で谷を一つ乗り越えて、14,5年でもう一つ乗り越えていくようなイメージでしょうか。以下は10年以上の最悪の期間です。多少のずれはありますが、ITバブルの高値からリーマンショックの安値に該当する期間になります。

特定の商品の特定の期間についてのシミュレーションなので、これをもって「将来必ず」、というわけではありませんが、これらの結果を見る限り、株式投資における「長期」とは、最低でも6,7年、できれば10年超、と考えて良いのではないでしょうか?