一括投資シミュレーション 2020年5月末

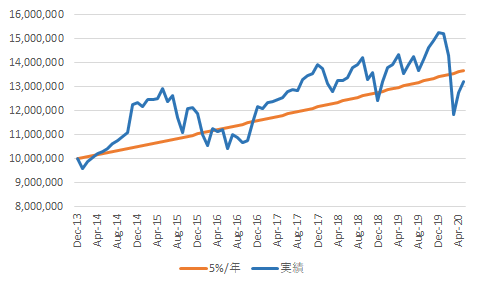

2013年12月末の1000万円を一括投資した場合のシミュレーションです(シミュレーションの前提条件・注意事項はこちらをご覧ください)。

2013年末に投資した1000万円は2020年5月末時点で13,219,546円、前月比451,408円、+3.54%と続伸しました。

ポートフォリオを構成している各アセットクラスごとのファンドの騰落率

- 世界株式:3.86%

- 先進国債券(日本除く):1.40%

- ハイイールド債券:4.63%

- 新興国債券:6.27%

- グローバルリート:0.97%

先月反発が小さかった新興国債券、ハイイールド債が大幅に値上がりしました。アルゼンチン、レバノン、エクアドルなどがデフォルトし、格付け機関のフィッチレーティングは今年のデフォルト国は過去最高となる見通しをしていますが、この値動きを見るとマーケットはいまのところそこまで深刻に見ていないように見えます。

今月のグラフから線を一本加えています(オレンジの線)。青の線はポートフォリオの実績値で従来から表示していたものです。オレンジの線は年率5%の線になります。

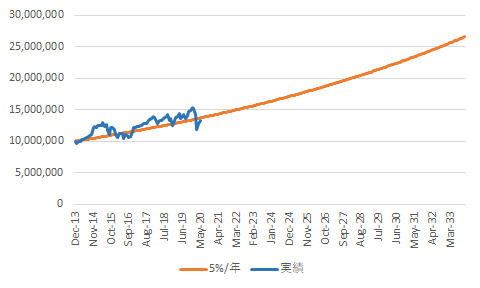

ポートフォリオの期待利回りは、5%程度、リスク20~25%程度を想定しています。株式や債券などの価格変動する商品を利用しているので、ぴったりオレンジのラインの通りに推移するわけではありませんが、概ねオレンジのラインに沿って推移していけば、20年後、30年後の目標に近いところまで行くはずですね(下図は20年の想定値を表示)。

この3月時点の想定値は1356万円、それに対して実績値は1185万円、想定に対してマイナス13%でした。これを見る限り、コロナショックで3月は大幅に下落をしましたがポートフォリオ運用は十分に機能しているとみてよさそうです。

下記は5月末現在のVIX指数の推移グラフです。VIX指数とは、米国株価指数S&P500の変動幅を指数化したもので、将来の変動幅が大きくなることが見込まれるとVIX指数は高くなります。VIX指数は別名「恐怖指数」とも呼ばれています。3月半ばは連日NYダウが1000ドルぐらい動いて、まさにマーケットは恐怖に支配されていたと言ってよいでしょう。

3月23日に底値をつけて、2か月に渡り想定以上の回復を見せてきた株式市場ですが、今後も、コロナ第2波、4-6月決算が思った以上に悪い、大型の企業倒産、さらなる新興国への打撃、などがあると再度下値を試しに行くことも考えられます。

そのようなことが起こっても、基本的なやり方を維持することが長期の資産形成では有効であると考えています。